Debito USA e rischio default: cosa ci insegna questa storia?

IN BREVE

- Spesso e volentieri tendiamo a considerare le obbligazioni sicure a prescindere, senza considerare che anche l’emittente più solido corre il rischio di fare default.

- Il recente braccio di ferro sull’innalzamento del debito USA ha infatti riportato sotto i riflettori uno dei rischi cui è esposto chi investe in bond: quello, appunto, dell’insolvenza dell’emittente.

- Puntare sull’obbligazionario ha senso, quindi, ma nel contesto di un portafoglio adeguatamente diversificato che dia il giusto spazio all’azionario, anche in chiave anti-inflazione.

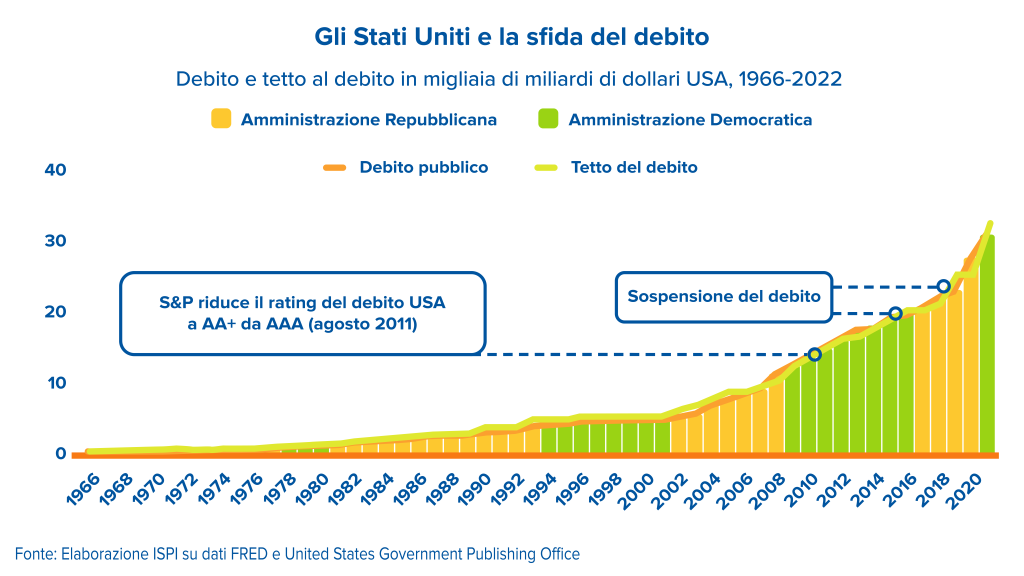

Non è l’inflazione e neanche il rialzo dei tassi d’interesse il tema su cui vogliamo soffermarci oggi. Strano vero? Sì, perché nelle ultime settimane a tenere banco sui mercati è stato il debito statunitense. Un debito che in vista della scadenza di giugno aveva raggiunto il suo limite prestabilito e che doveva essere rinegoziato. Missione non facile, in un clima politico totalmente diviso fra Congresso e Casa Bianca. Solitamente la rinegoziazione del tetto sul debito è una pratica di routine, ma quando sei un presidente Dem e hai un Congresso diviso con una Camera a maggioranza Repubblicana, le cose non sono proprio così “easy”.

Tanto che fino a una manciata di giorni fa il default del governo statunitense sul debito è parso una possibilità concreta. Il Congresso USA non riusciva a decidere su quanto il governo americano potesse prendere in prestito e la mancanza di progressi aveva cominciato a preoccupare gli investitori a ridosso della temuta scadenza di giugno.

Ma tutto è bene quel che finisce bene: dopo settimane di discussioni, l’accordo è stato trovato. Gli Stati Uniti alzeranno il tetto del debito di 31,4 trilioni di dollari, evitando in extremis la minaccia di default e consentendo a Washington di onorare i suoi pagamenti fino all'inizio del 2025.

Perché si è parlato addirittura di default negli States?

Come abbiamo visto, il “tetto del debito” non è altro che un limite massimo alla quantità di denaro che il governo americano può prendere in prestito per pagare i suoi debiti. Quando questa quantità si avvicina al limite prestabilito, il tetto deve essere rivisto al rialzo attraverso un accordo tra Congresso e Casa Bianca.

Cosa sarebbe successo se non si fosse raggiunto un agreement? Potevamo trovarci davanti a un default sul debito degli Stati Uniti. In poche parole, gli USA non avrebbero potuto pagare gli stipendi federali, le pensioni militari e tutti i creditori, ossia le persone che detengono i suoi titoli di debito.

I titoli del governo degli Stati Uniti sono considerati tra gli investimenti più sicuri al mondo, cosicché lo spauracchio del default ha riacceso non poche perplessità sul ruolo dei titoli di debito nei nostri portafogli. Un ruolo imprescindibile ma che, alla luce di quest’ultimo fatto e dell’andamento degli ultimi anni, forse va riportato alle giuste dimensioni.

Il ruolo di obbligazioni e titoli di Stato: parliamone

Il 2022 è stato un anno straordinario per il mercato obbligazionario, ma non in senso positivo. L’indice Bloomberg U.S. Aggregate Bond - una proxy dell’ampio mercato obbligazionario statunitense - ha registrato una perdita del 13% nel 2022, che di per sé non sarebbe così rilevante. Ma visto che molti investitori detengono obbligazioni in quanto asset che dovrebbe rappresentare uno scudo nel momento in cui le azioni scendono, ecco, non è stato questo il caso.

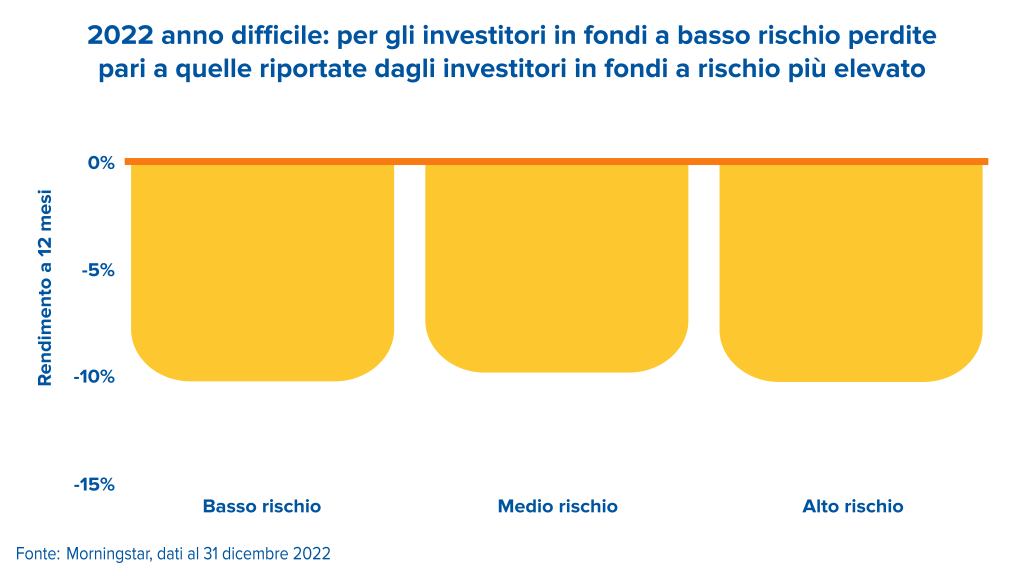

Per la prima volta dal 1969, nel 2022 azionario e obbligazionario hanno subito perdite a due cifre nello stesso anno, come ci dimostra il confronto tra le perdite sofferte dagli investitori in fondi a rischio più contenuto – quindi più esposti all’obbligazionario – e quelle registrate da chi invece ha investito in fondi associati a un grado di rischio più elevato. Il grafico che segue ci fa vedere come, nell’ampio mercato dei fondi multi-asset, il settore a più basso rischio abbia subito perdite di circa il -10% su 12 mesi, un dato in linea con quello del settore a rischio più alto.

Perché le obbligazioni hanno fatto così male nel 2022? I prezzi delle obbligazioni e i tassi di interesse si muovono in direzioni opposte. E tutti sappiamo quello che stanno facendo le banche centrali in questi due anni: la Federal Reserve ha aumentato i tassi come mai aveva fatto negli ultimi 40 anni. Questo ha causato perdite massicce all’interno delle obbligazioni. Un asset generalmente sicuro, ma non necessariamente. Gli investimenti in obbligazioni sono influenzati infatti dai tassi d'interesse, dall’inflazione e dal rating del credito. E se anche per gli USA si è parlato del rischio di default, possiamo immaginare per gli altri Paesi con rating decisamente inferiori. Questo però non significa che non dobbiamo inserirle nei nostri portafogli: significa scegliere con cura e non dare per scontato che parliamo di asset sicuri al 100%.

Nessun asset è risk free

Molti di noi sono cresciuti nell’era della bassa inflazione, il che ha significato sostanzialmente che la correlazione media tra azioni e obbligazioni è stata per lo più negativa. Negli ultimi 20 anni, le obbligazioni hanno quindi rappresentato un efficace diversificatore per le azioni. La situazione però è cambiata lo scorso anno, quando l’inflazione globale ha superato il 10% e l’incertezza sul suo abbattimento è aumentata. Sono così tornate le correlazioni positive degli anni Settanta e le obbligazioni hanno perso il loro valore di diversificatore rispetto alle azioni. Un ruolo, quest’ultimo, che hanno da poco iniziato a riscoprire, in virtù del ritorno sulla scena della correlazione negativa tra azionario e bond.

Le azioni, dal canto loro, rappresentano ancora un’ottima copertura a lungo termine contro l’inflazione grazie al premio al rischio storicamente superiore al tasso d’inflazione. Per gran parte dell’ultimo decennio le azioni hanno superato in scioltezza le obbligazioni, che registravano tassi vicini allo 0% e pochi rendimenti aggiuntivi, i quali si potevano trovare unicamente nei settori più rischiosi del reddito fisso. Questo periodo è stato definito “TINA”, ovvero “There Is No Alternative” (non c’è alternativa) al possesso di azioni quando i tassi sono bassi e il rendimento è scarso.

Sebbene oggi, con il ritorno di una più convincente remunerazione nel reddito fisso a breve scadenza e non solo, esistano alcune alternative concrete rispetto agli standard storici, il premio al rischio azionario odierno rimane piuttosto ragionevole anche rispetto alle obbligazioni indicizzate all’inflazione.

Morale della favola? Serve un bel bilanciamento tra bond, equity e altri strumenti scudo. Ecco perché la soluzione è sempre diversificare e basare la costruzione del proprio portafoglio su fondi ben diversificati e costruiti tramite analisi di mercato professionali.

COMUNICAZIONE DI MARKETING

I contenuti del presente articolo sono stati redatti da AdviseOnly.com e hanno scopo esclusivamente informativo. Pertanto in alcun modo devono essere intesi come consigli finanziari, economici, giuridici, fiscali o di altra natura e nessuna decisione d’investimento o qualsiasi altra decisione deve essere presa unicamente sulla base dei contenuti qui riportati. Allo stesso tempo in nessun modo costituiscono da parte di AdviseOnly.com un’offerta al pubblico d’acquisto o vendita di titoli e più in generale di strumenti finanziari e/o attività di sollecitazione all’investimento ai sensi del D.lgs. 24/02/1998, nr°58.

Allo stesso tempo, Fineco non si assume alcuna responsabilità in merito alla correttezza, completezza e veridicità delle informazioni fornite. Il presente messaggio non rappresenta in alcun modo una ricerca in materia di investimenti, un servizio di consulenza in materia di investimenti né attività di offerta al pubblico di strumenti finanziari.

Eventuali decisioni che ne conseguono sono da ritenersi assunte dal cliente in piena autonomia ed a proprio rischio.

Le informazioni contenute sono protette dai diritti di proprietà intellettuale e pertanto qualsiasi duplicazione, alterazione anche parziale o utilizzo non corretto dei contenuti in esse pubblicati e riprodotti è da intendersi vietata.