Guerre e incertezza: parola d’ordine "nervi saldi"

In un periodo di incertezza sullo scacchiere geopolitico internazionale, come sempre tra i motivi di preoccupazione c’è anche quello finanziario. Chiunque abbia i propri risparmi investiti in questo momento sa bene come i recenti cali possano aver messo sotto pressione anche gli investitori più esperti. Investitori esperti che però sanno bene che l’unica soluzione per superare al meglio questa fase di incertezza è sicuramente quella di rimanere calmi e soprattutto rimanere investiti sul lungo periodo, perché qualsiasi reazione dettata dalla paura può fare più male che altro. Anzi, per molti analisti sono fasi in cui i prezzi bassi dovuti alle correzioni azionarie creano opportunità di acquisto da non sottovalutare

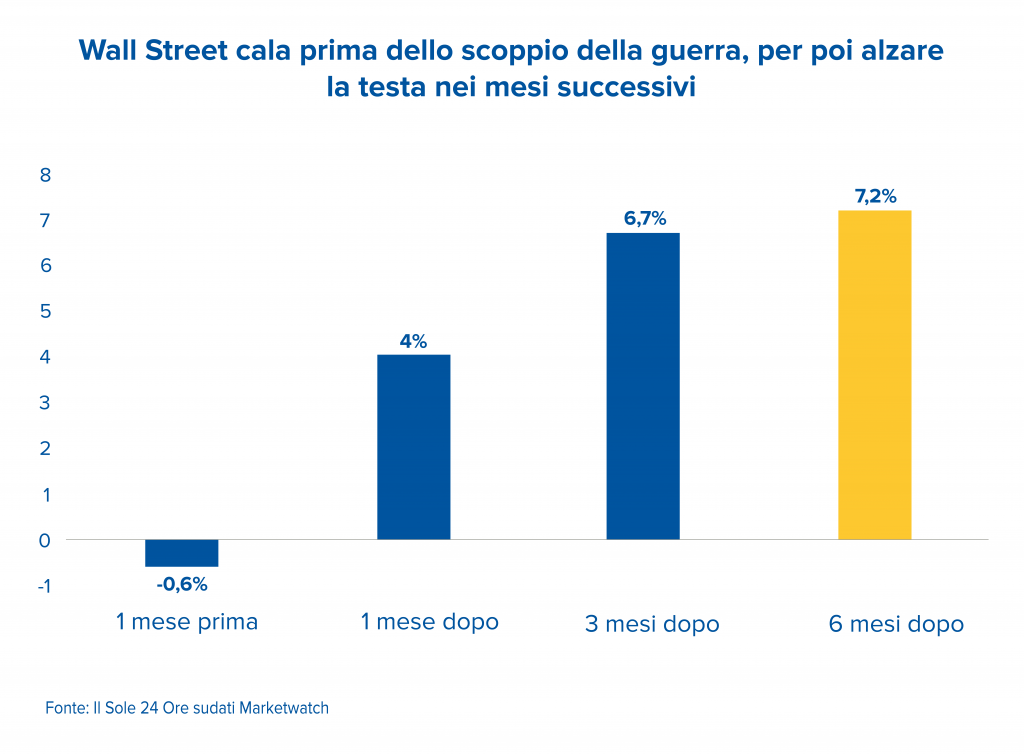

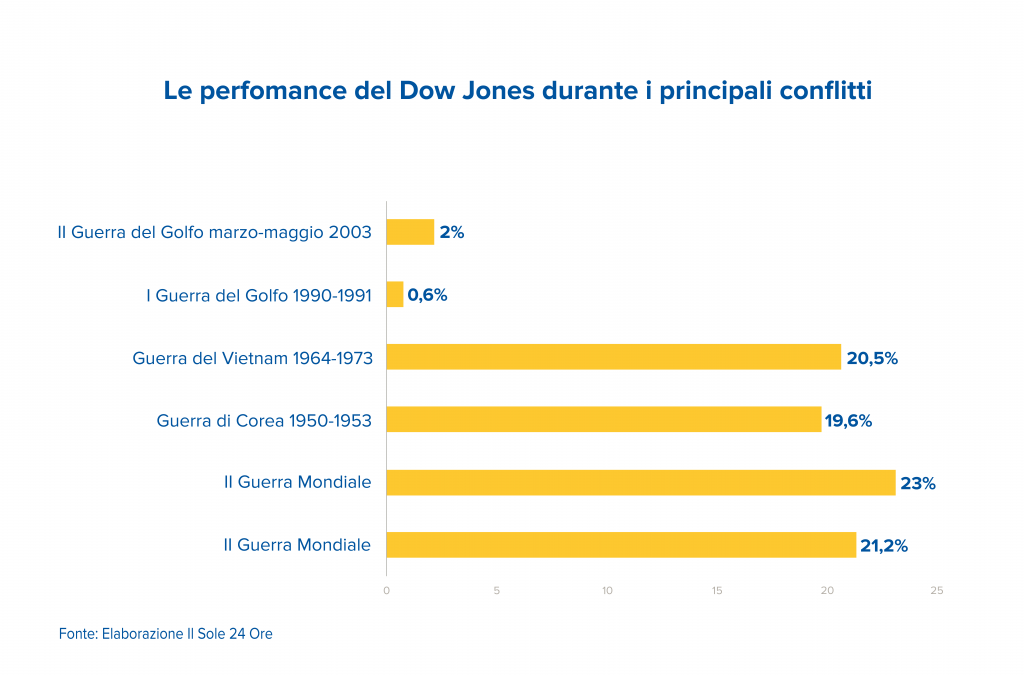

Gli investitori che hanno vissuto gli anni Settanta-Ottanta potrebbero sperimentare un senso di déjà vu: inflazione costantemente alta e rapporti tesi con la Russia. Ed ecco che l’aumento dell’inflazione e il rallentamento dell’economia possono portare a una perniciosa stagflazione, che non si vedeva dalla crisi del petrolio degli anni Settanta. Ma cosa ci dice la storia? Come reagiscono i mercati sul medio-lungo periodo? Beh, la storia ci dice che i grandi eventi geopolitici non avranno quasi nessun impatto sui mercati dopo sei o dodici mesi. La storia ci dice che durante le ultime sei guerre che hanno coinvolto gli Stati Uniti, il mercato azionario è aumentato nei dieci anni successivi allo scoppio della guerra.

La società di ricerca sugli investimenti CFRA Research ha analizzato inoltre ben 24 eventi geopolitici avvenuti dopo la Seconda Guerra Mondiale, il risultato parla chiaro: l’indice S&P 500 ha perso in media il 5,5% dal picco massimo precedente fino al punto minimo toccato in seguito a questi eventi. Per poi recuperare nelle settimane seguenti.

Il panic selling tende a durare poco

La reazione “a caldo” dei mercati è prevedibilmente di panico: le Borse di tutto il mondo si muovono in ribasso nelle giornate precedenti e immediatamente successive allo scoppio dei conflitti. Nondimeno, il panic selling dettato dalle crisi geopolitiche tende a durare poco. Nello specifico, sempre secondo CFRA Research, il mercato di solito ci mette in media 24 giorni dall’inizio del conflitto per raggiungere il punto minimo. Ma recupera generalmente le perdite accumulate, in media, nei 28 giorni successivi. Questo è il comportamento tipico dei mercati nel medio-lungo periodo di fronte a un conflitto. Pensiamo alla guerra americana in Corea all’inizio degli anni Cinquanta o alla prima guerra del Golfo negli anni Novanta o, ancora, alla più recente Primavera Araba e al conflitto in Afghanistan. Il denominatore comune per CFRA è che l’escalation della tensione geopolitica tende a tradursi in una volatilità solo di breve termine. Per questo è bene rimanere investiti: per poter poi beneficiare dei rialzi successivi.

Analizziamo il comportamento delle Borse negli ultimi 121 anni

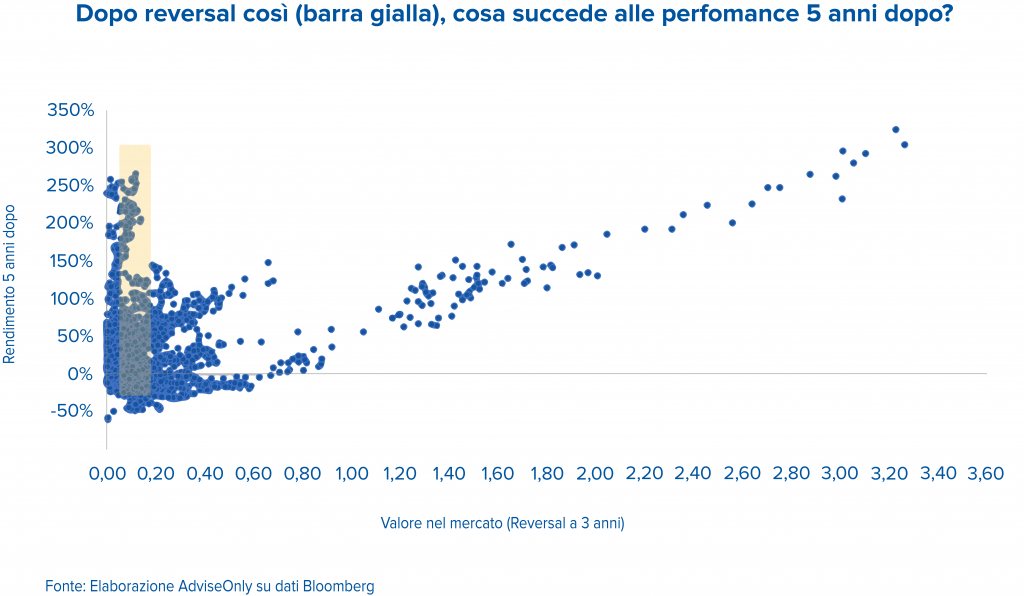

Ma guardiamo anche a una misura di valutazione molto più “reattiva”, basata sui prezzi: il cosiddetto “reversal”. Il reversal è una metrica che ha a che fare con la mean reversion, in poche parole la tendenza dei valori di Borsa, specie se aggregati in indici azionari, a tornare verso valori medi tutte le volte che salgono molto o scendono molto. Il reversal è una metrica basata sui prezzi, che viene utilizzata per misurare proprio il fenomeno della mean reversion. Rappresenta quindi l’inversione di tendenza del prezzo di un titolo, per esempio, quando a un periodo di prezzi discendenti segue un periodo di rialzo delle quotazioni.

Analizziamo allora il comportamento congiunto del reversal a 3 anni e della performance nei 5 anni successivi, negli ultimi 121 anni di Borsa USA [1] (un periodo in cui è successo davvero di tutto: guerre, pandemie, rivoluzioni sociali, politiche, scientifiche, tecnologiche).

Il grafico mostra la relazione tra reversal a 3 anni (asse orizzontale; più è elevato il numero, maggiore è l’allontanamento dal trend storico) e performance assoluta nei 5 anni successivi (senza includere i dividendi). Con allontanamenti dalla media intorno a quelli odierni (barra gialla), storicamente nei 5 anni successivi a un calo repentino dei prezzi le performance sono state positive circa il 70% dei casi, con una media annua intorno al 7%. Se allarghiamo il campo all’intera gamma di valori negativi, prendendo in considerazione che la situazione prezzi possa peggiorare, storicamente le performance sono state positive nel circa 75% dei casi con media annua intorno al 7,3%. Dividendi esclusi, solo effetto prezzo.

Nuove opportunità di acquisto, ma non cadere nella trappola del market timing

L'invasione russa dell'Ucraina ha introdotto nuova incertezza in un mercato azionario che aveva già avuto un inizio d’anno traballante. I prezzi sono scesi decisamente, ovunque. E quindi, in generale, molti ratios di valutazione sono migliorati: perché è vero che peggiorano le prospettive di fatturato e marginalità delle società, ma d’altro canto scendono anche i prezzi. E se la volatilità del mercato è spesso vista come un motivo di panico, in realtà può anche essere un’opportunità per gli investitori: l’opportunità di comprare azioni di valore.

Alcuni settori, fra i quali la tecnologia, le comunicazioni e l’assistenza sanitaria, e aziende con fondamentali solidi potrebbero essere interessanti investimenti a lungo termine e comunque convenienti oggi, considerato che di recente hanno sperimentato dei cali.

Ma ricordate, questo non significa che sia intelligente cercare di cronometrare ogni su e giù del mercato: il market timing è una strategia di investimento pericolosa. Il tempo investito nel mercato batte il timing del mercato, sempre.

Mantenere i nervi saldi e il focus sugli obiettivi di lungo termine

Un po’ di volatilità è da mettere in conto nelle prossime settimane, a maggior ragione se si pensa al tema energetico. Si spera comunque che i mercati riescano a ritrovare stabilità rapidamente, com’è successo in passato. Il consiglio, per gli investitori, resta sempre lo stesso: seguire i consigli dei propri consulenti esperti, mantenere i nervi saldi e non perdere di vista i propri obiettivi di lungo periodo. Adottare un orizzonte temporale di lungo periodo permette, come abbiamo visto molte volte, di ottenere performance più elevate e di tollerare meglio gli alti e i bassi del mercato. Basandosi sui dati storici del mercato azionario globale degli ultimi decenni, su un orizzonte temporale di 10 anni la probabilità di perdita è del 4% e su 15 anni la probabilità scende praticamente a zero .

I mercati, insomma, sanno come riprendersi da una crisi. E il rischio geopolitico è solo una delle tante sfide che sono chiamati a raccogliere e a vincere.

COMUNICAZIONE DI MARKETING

I contenuti del presente articolo sono stati redatti da AdviseOnly.com e hanno scopo esclusivamente informativo. Pertanto in alcun modo devono essere intesi come consigli finanziari, economici, giuridici, fiscali o di altra natura e nessuna decisione d’investimento o qualsiasi altra decisione deve essere presa unicamente sulla base dei contenuti qui riportati. Allo stesso tempo in nessun modo costituiscono da parte di AdviseOnly.com un’offerta al pubblico d’acquisto o vendita di titoli e più in generale di strumenti finanziari e/o attività di sollecitazione all’investimento ai sensi del D.lgs. 24/02/1998, nr°58.

Allo stesso tempo, Fineco non si assume alcuna responsabilità in merito alla correttezza, completezza e veridicità delle informazioni fornite. Il presente messaggio non rappresenta in alcun modo una ricerca in materia di investimenti, un servizio di consulenza in materia di investimenti né attività di offerta al pubblico di strumenti finanziari.

Eventuali decisioni che ne conseguono sono da ritenersi assunte dal cliente in piena autonomia ed a proprio rischio.

Le informazioni contenute sono protette dai diritti di proprietà intellettuale e pertanto qualsiasi duplicazione, alterazione anche parziale o utilizzo non corretto dei contenuti in esse pubblicati e riprodotti è da intendersi vietata.

[1] Indice di prezzo Dow Jones, dividendi esclusi, dal 1989 a oggi