Proteggere i risparmi: il ruolo del mattone tra costi e prospettive future

Inflazione, guerra in Ucraina, nuova ondata pandemica. L’idea che il mattone possa essere un rifugio per i risparmi non è sbagliata in assoluto, ma deve fare i conti con i suoi costi reali in termini di mantenimento, tassazione, liquidabilità e non solo. Per questo anche gli immobili andrebbero collocati all’interno di una diversificazione delle risorse disponibili

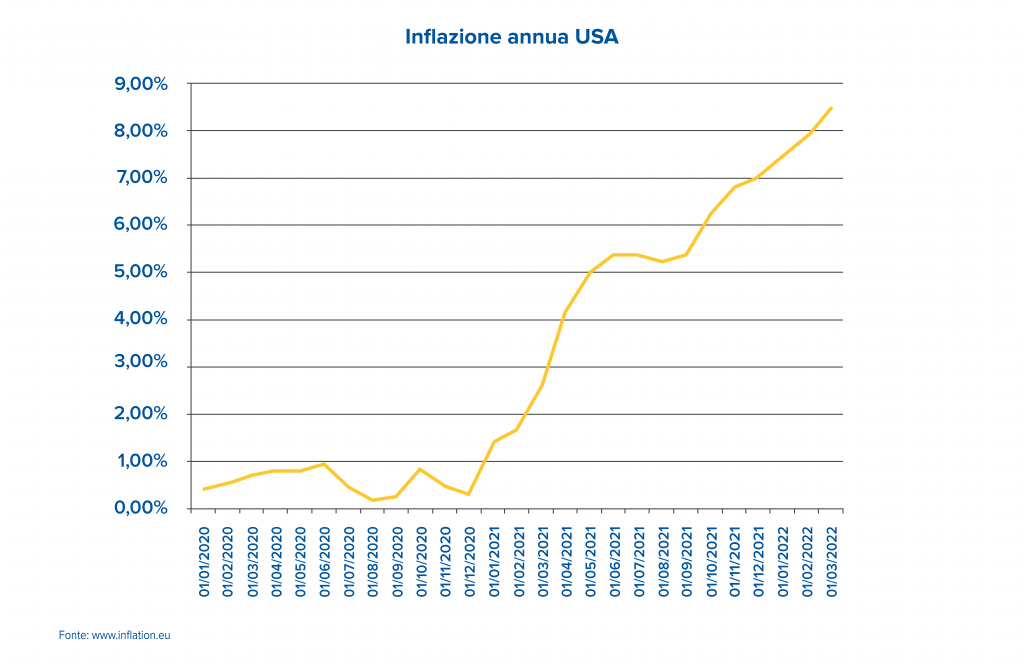

Tempi duri per i risparmiatori, sempre più stretti all’angolo da notizie che destabilizzano le scelte di impiego del proprio denaro. In primis l’inflazione che, dopo una costante crescita nel corso del 2021, dall’inizio di quest’anno registra un’accelerazione. Basti pensare che a marzo l'indice dei prezzi al consumo USA è aumentato dell'8,5% su base annuale, segnando il rialzo più ampio dal dicembre 1981. E anche in Italia la tendenza è la stessa con il dato dell’inflazione di marzo stimato dall’Istat al +6,7% su base annua.

La guerra in Ucraina

Un conflitto nel cuore dell’Europa che non sembra destinato a placarsi a breve e, soprattutto, con la consapevolezza che, se anche si trovasse una pace o, quantomeno, una tregua, nulla sarà come prima. Dalle forniture energetiche e agricole, di cui Russia e Ucraina sono tra i più grandi esportatori al mondo, alle filiere di distribuzione globale, dai nuovi equilibri geopolitici alle nuove rotte economiche, il dopoguerra Russia – Ucraina segnerà un nuovo modo di interpretare le relazioni internazionali.

La nuova ondata della pandemia in Oriente

Infine, ma non certo meno importante, la pandemia che non è ancora archiviata come dimostra la recrudescenza del virus a Hong Kong e in alcune regioni della Cina in cui si dispongono lockdown con milioni di persone bloccate in isolamento forzato.

In questo contesto, tanti investitori pensano che il rifugio per i risparmi sia rappresentato dal mattone. Una strategia che non è sbagliata in assoluto, ma che non può costituire l’impiego di tutte le risorse disponibili quanto, semmai, di una porzione. Scopriamo insieme perché.

Tassi dei mutui in rialzo

Per prima cosa, i tassi dei mutui hanno registrato un rialzo e, secondo gli esperti, sono destinati a proseguire questo trend nei prossimi trimestri sulla scia degli incrementi dei rendimenti del mercato obbligazionario. Per chi ricorre a un finanziamento per comperare casa questo costituisce un aspetto da non trascurare dal momento che potrebbe ritrovarsi, nel caso di un mutuo a tasso variabile, a dover sostenere una rata mensile a mano a mano sempre più onerosa. I tassi visti negli ultimi tempi sul mercato dei mutui rischiano di rimanere solo un bel ricordo.

I costi da sostenere per la casa

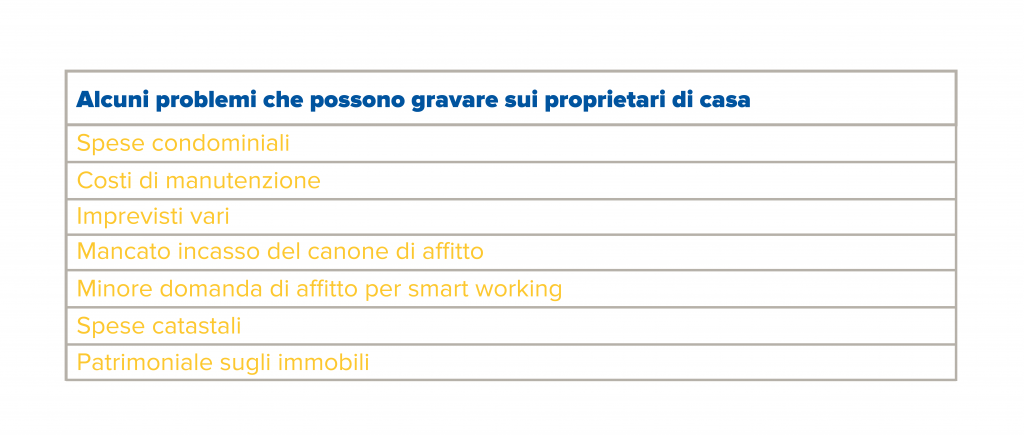

Anche se invece si dispone già dell’intero capitale, la prima cosa di cui essere consapevoli sono i costi da sostenere. Tra spese di manutenzione, costi condominiali e imprevisti di vario genere, le risorse da destinare ad un immobile da affittare possono lievitare a dismisura.

Rischio del mancato incasso degli affitti

Il tutto senza trascurare il rischio di mancato incasso degli affitti. Soprattutto se, come alcuni prevedono, ci potrebbe essere un rallentamento dell’economia e una nuova ondata di cassa integrazione e licenziamenti. Anche senza essere troppo pessimisti, va poi ricordato che lo smart working continuerà a essere adottato dalle aziende anche in futuro con conseguente minore domanda di affitto da parte dei lavoratori fuori sede.

Tasse in agguato

Altrettanto cruciale è poi il capitolo tasse. Se fino ad oggi la cedolare secca ha rappresentato l’unico balzello da parte dell’affittuario, si intensificano le voci di riforma del catasto e di possibili nuove tasse patrimoniali sulla casa. Imposte che graverebbero in modo sostanziale sui proprietari di immobili rendendo poco conveniente l’investimento nel mattone.

Diversificazione del rischio

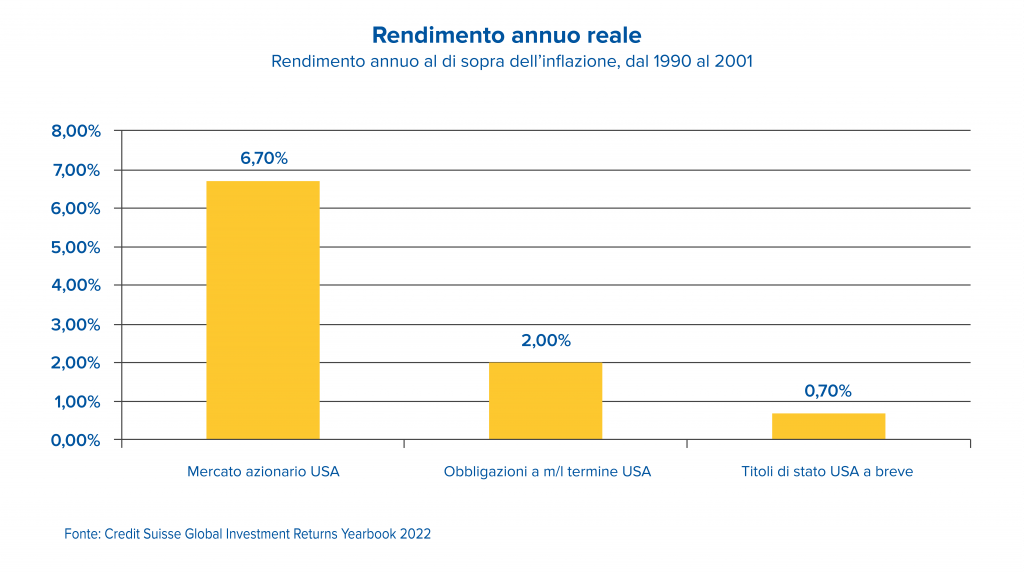

La strada maestra per investire in modo ottimale i risparmi resta quella della diversificazione del rischio, sfruttando quello che le statistiche di lungo termine ci indicano. A questo proposito, osservando il rendimento medio reale (cioè al netto dell’inflazione) offerto dalle principali asset class finanziarie da oltre 120 anni, si può constatare come il mercato azionario abbia saputo difendere meglio i risparmi rispetto alle obbligazioni e come queste ultime siano riuscite a fare meglio della liquidità e dei depositi a breve.

Il valore della pianificazione

Come sempre, il punto centrale è pianificare, evitando di trovarsi sempre a rincorrere soluzioni dell’ultimo momento. Questo consente di allocare il capitale nel tempo in funzione delle effettive esigenze personali e familiari, per esempio destinando i risparmi a impieghi sostenibili e a tematiche di lungo termine (cambiamento climatico, transizione energetica, invecchiamento della popolazione, digitalizzazione ecc.) che intercettando i grandi cambiamenti in atto nel mondo consentano di perseguire reali opportunità di guadagno. Al contempo, è possibile ottimizzare gli investimenti anche dal punto di vista fiscale in modo da modulare nel tempo i flussi di reddito e gli oneri tributari.

Perché insieme a un consulente esperto, la protezione e la valorizzazione dei propri risparmi si costruiscono proprio come una casa, un mattone dopo l’altro.