Tra ribassi e riprese, il 2022 apre opportunità in vista del nuovo anno

Il 2022 non ci ha fatto certo annoiare. Con uno spettacolare repricing di molte asset class, è riuscito a smaltire anni di “bull market”, di politiche monetarie storicamente anomale e di tassi d’interesse bassissimi. Un anno molto intenso, che probabilmente guarda a un 2023 durante il quale gli investitori continueranno a fare i conti con la coda degli shock di mercato vissuti nell’anno precedente. Ma è tempo di provare a capitalizzare, con la consulenza degli esperti, le opportunità create da un anno sfidante

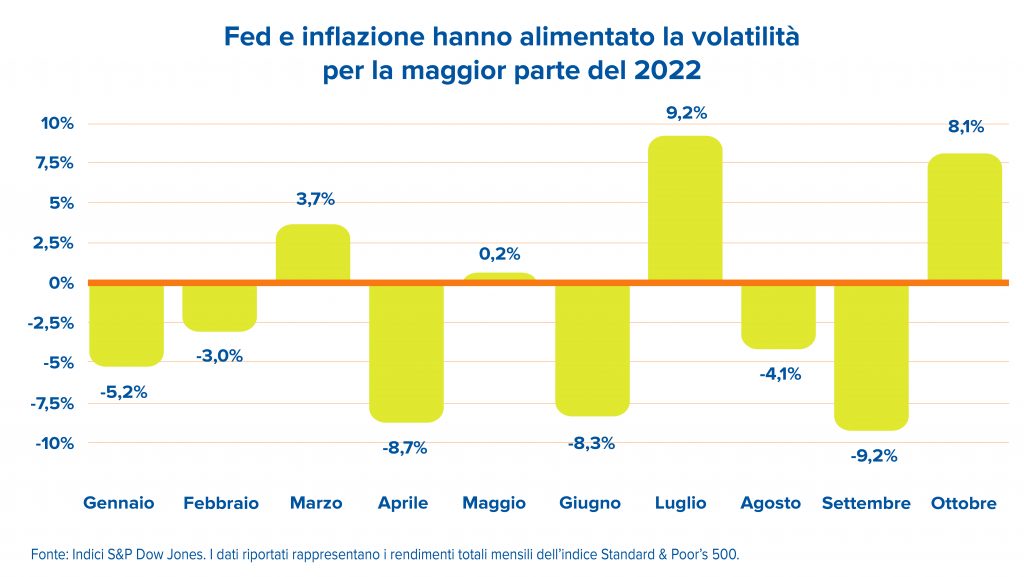

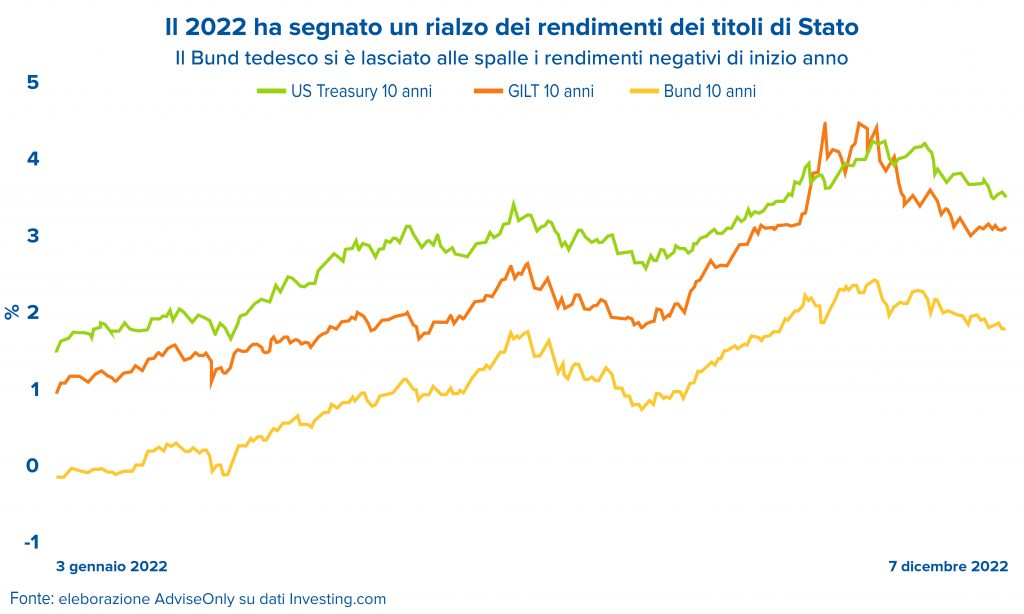

Il grafico ce lo mostra molto chiaramente: il 2022 è stato un anno complicato. Un anno che ha fatto registrare un picco storico nel livello dei rendimenti obbligazionari, un’inflazione tornata a livelli che non si vedevano da decenni, e un insieme unico di notevoli rischi geopolitici che hanno acuito la volatilità dei mercati. Volatilità che però – come spiega Rob Haworth, senior investment strategist della U.S. Bank Wealth Management – fa comunque parte della storia degli investimenti, poiché è sempre “probabile che il mercato subisca alti e bassi a prescindere”. Ma, nel tempo, “i mercati hanno dimostrato la capacità di riprendersi”.

I ribassi dei mercati azionari si verificano infatti periodicamente e per vari motivi. A volte i cambiamenti sono legati a valutazioni di mercato eccessive dopo un mercato “toro” prolungato. In altri casi possono essere dovuti a eventi esterni, i quali sovrastano i fattori fondamentali che tradizionalmente guidano la performance dell’azionario.

“La flessione del mercato nel 2022 può essere attribuita al crescente livello di incertezza degli investitori”, aggiunge Haworth. Tre eventi chiave hanno contribuito a questo contesto: un’inflazione persistentemente elevata, un cambiamento significativo della politica monetaria da parte della Federal Reserve e le conseguenze economiche dell’invasione dell’Ucraina da parte della Russia. A ciò si sono sommati il persistente clima di incertezza dovuto alla circolazione del Covid-19 e la stagione elettorale negli States.

Un anno di alti e bassi dove a vincere è sempre lo sguardo sul lungo periodo

Diciamo quindi che il 2022 non ci ha fatto annoiare. Le azioni sono rimbalzate a luglio dopo aver toccato i minimi di giugno, ma i principali indici si sono nuovamente ritirati a partire da agosto, toccando nuovi minimi a settembre, quando sono aumentati i timori degli investitori dopo le mosse della Fed. I titoli hanno registrato una solida ripresa in ottobre e novembre, ma la volatilità del mercato rimane un elemento fondamentale dell’attuale contesto di investimento.

Nel complesso però si è verificato un fenomeno importante: un repricing di molte asset class, che hanno così potuto smaltire anni e anni di “bull market”, di politiche monetarie storicamente anomale e di tassi d’interesse bassissimi, quando non pari a zero. Un anno intensissimo, a valle del quale ci ritroviamo con rendimenti obbligazionari nuovamente appetibili e indicatori fondamentali azionari su livelli decisamente bassi, che non pochi investitori considerano altrettanto appetibili, malgrado la vulnerabilità a revisioni degli utili, in scia appunto al deterioramento economico.

In Europa, in particolare, i dividendi appaiono appetitosi. Considerando la storia degli ultimi cinquant’anni, a livello globale sono stati proprio i dividendi a generare la maggior parte del rendimento reale azionario: in questo contesto di alta inflazione, quindi, i dividendi che ci lascia in eredità il 2022 sono particolarmente utili alla salute dei portafogli azionari.

Azioni e bond pendono dalle labbra della Federal Reserve

Il 2022 ha sfidato le più comuni convinzioni sulla diversificazione: che senso ha diversificare se poi sia l’azionario sia l’obbligazionario si muovono nella stessa direzione, scendendo entrambi? Lo ribadiamo: al di là delle singole fasi si mercato, diversificare è molto importante. Sempre. Ma indubbiamente quest’anno il tono ribassista ha prevalso sia sull’azionario sia sull’obbligazionario in termini di prezzi (discorso diverso per i rendimenti, come abbiamo accennato all’inizio e come vedremo tra poco). In entrambe le asset class, a dare la direzione sono state le aspettative sulla linea monetaria delle banche centrali, in particolare la Fed. Le attese di una svolta – cresciute da quando, in autunno, i dati sull’inflazione si sono rivelati più deboli del previsto – hanno dato il via a un massiccio rally in tutte le asset class.

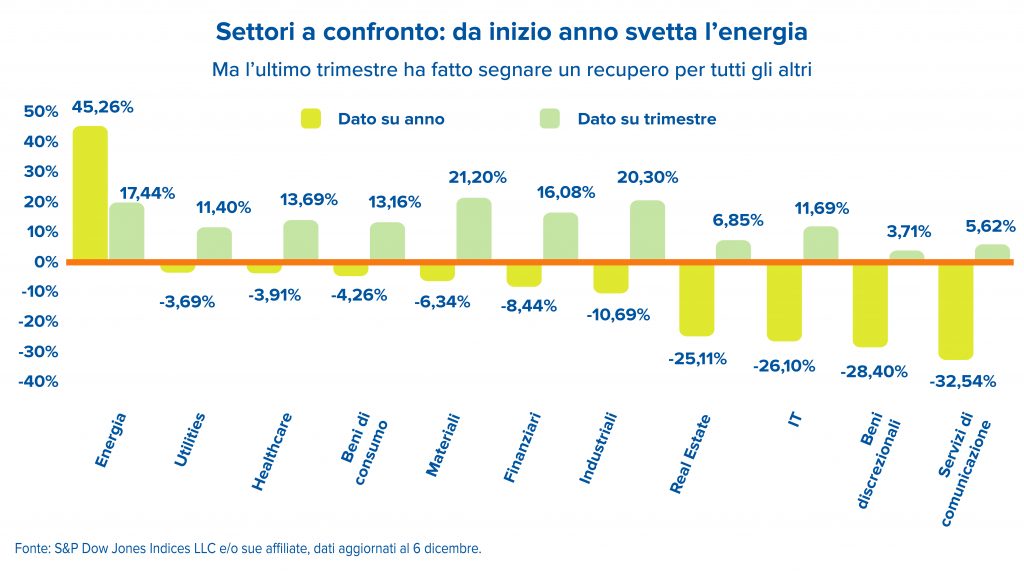

Non solo banche centrali. Il mercato cinese ha dovuto subire i venti contrari della politica zero Covid, della crisi immobiliare e delle restrizioni statunitensi contro le aziende tecnologiche cinesi. L’Europa è stata in prima linea nel pagare il prezzo delle incertezze, a cominciare da quelle energetiche. Delle incognite su questo fronte ha beneficiato il settore energetico, come ci conferma l’S&P Global 1200, indice esposto al mercato azionario globale.

In questo scenario, come detto, i dati sull’inflazione di novembre migliori delle attese (e delle precedenti rilevazioni) hanno offerto lo spunto per un rimbalzo. Spunto che hanno colto anche le obbligazioni globali. I titoli di debito governativi e societari Investment Grade hanno raggiunto un valore di mercato di 59,2 trilioni di dollari, dai 56,4 trilioni di dollari alla fine di ottobre, come ha rilevato Bloomberg1.

L’inizio della ripresa? È presto per dirlo. Quello che possiamo sottolineare è che, se da una parte il valore dei bond quest’anno è sceso, dall’altra il rendimento è salito.

Come abbiamo accennato prima, il 2022 è stato l’anno in cui i rendimenti obbligazionari hanno riacquistato appeal. Inclusi quelli dei Paesi cosiddetti “core”.

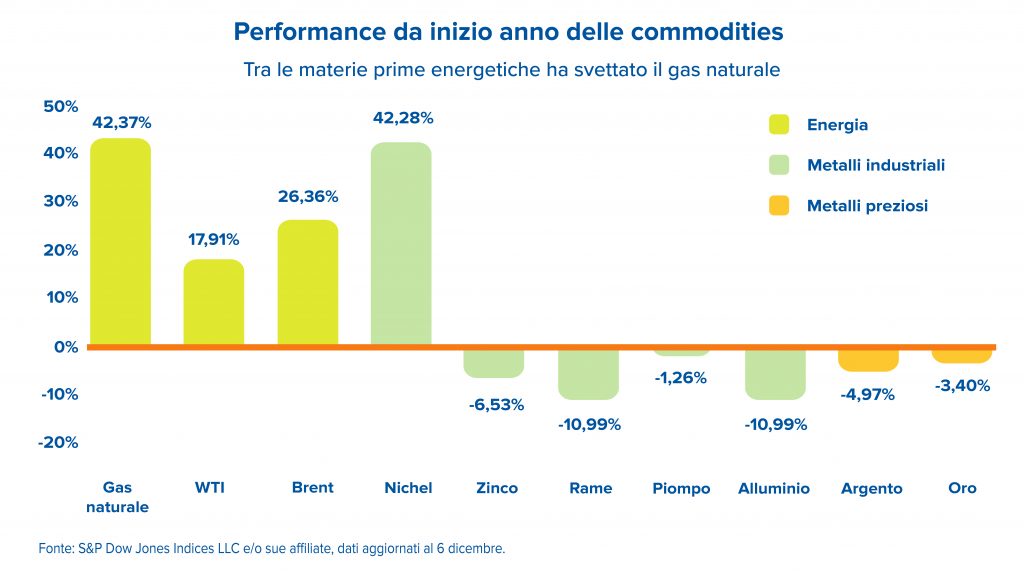

Materie prime: non sono oro e petrolio a dominare la classifica del 2022

I timori di recessione, la guerra russa in Ucraina e la conseguente crisi energetica hanno contribuito a spingere l’oro sui massimi dell’agosto 2020, a 2.070 dollari l’oncia. In seguito, il metallo prezioso ha ripiegato. In volata anche per il prezzo del barile di greggio, sempre per effetto del complicato scenario geopolitico che si è aperto a febbraio nel cuore dell’Europa. Ma, anche qui, al picco ha fatto seguito un ripiegamento, in scia al rallentamento dell’economia. Contrariamente a quanto si potrebbe pensare, e a dispetto del ruolo di rifugio che viene tradizionalmente attribuito al metallo giallo, al bilancio di fine anno né l’oro né il petrolio sono tra i top performer per la categoria delle materie prime.

Mantenere la giusta prospettiva

Data l’incertezza sulla direzione dell’inflazione, sull’entità dei rialzi dei tassi d’interesse da parte delle banche centrali (Fed in primis), sul ritmo di crescita degli utili e sulle implicazioni del conflitto tra Russia e Ucraina, la volatilità dei mercati, come abbiamo detto, sembra destinata a persistere. Ma, come anche abbiamo detto all’inizio, il repricing sta creando tutta una serie di opportunità.

Soprattutto di questi tempi, però, è fondamentale disporre di un piano per prendere le migliori decisioni d’investimento. Così come è essenziale affidarsi a un professionista della consulenza, per poter essere certi che il portafoglio sia strutturato in modo coerente con i propri obiettivi a lungo termine.

1 https://www.bloomberg.com/news/articles/2022-11-30/global-bonds-add-record-2-8-trillion-in-market-value-this-month

COMUNICAZIONE DI MARKETING

I contenuti del presente articolo sono stati redatti da AdviseOnly.com e hanno scopo esclusivamente informativo. Pertanto in alcun modo devono essere intesi come consigli finanziari, economici, giuridici, fiscali o di altra natura e nessuna decisione d’investimento o qualsiasi altra decisione deve essere presa unicamente sulla base dei contenuti qui riportati. Allo stesso tempo in nessun modo costituiscono da parte di AdviseOnly.com un’offerta al pubblico d’acquisto o vendita di titoli e più in generale di strumenti finanziari e/o attività di sollecitazione all’investimento ai sensi del D.lgs. 24/02/1998, nr°58.

Allo stesso tempo, Fineco non si assume alcuna responsabilità in merito alla correttezza, completezza e veridicità delle informazioni fornite. Il presente messaggio non rappresenta in alcun modo una ricerca in materia di investimenti, un servizio di consulenza in materia di investimenti né attività di offerta al pubblico di strumenti finanziari.

Eventuali decisioni che ne conseguono sono da ritenersi assunte dal cliente in piena autonomia ed a proprio rischio.

Le informazioni contenute sono protette dai diritti di proprietà intellettuale e pertanto qualsiasi duplicazione, alterazione anche parziale o utilizzo non corretto dei contenuti in esse pubblicati e riprodotti è da intendersi vietata.