Stati Uniti, Europa, Cina: quanti grandi interessi dietro le infrastrutture

Ponti, autostrade, reti di telecomunicazione: con la modernità, le infrastrutture sono cresciute in modo esponenziale a livello globale. E sono destinate a espandere ancora le loro esigenze di spesa: perché vanno mantenute, perché vanno aggiornate, perché ci sono ambiziosi target di sostenibilità da raggiungere. Le maggiori economie mondiali ne sono consapevoli e hanno già iniziato a stanziare importanti budget. Ma attenzione: le infrastrutture possono rivelarsi molto interessanti anche in ottica di investimenti di portafoglio in questo particolare momento storico, per tutta una serie di motivi. Uno di questi? Il loro potenziale di protezione contro i rialzi dell’inflazione

Sono la spina dorsale della società moderna. E sono destinate a cementare ulteriormente questo loro ruolo. Il futuro è delle infrastrutture. Per tre ordini di motivi: c’è bisogno di migliorare lo stato di quelle esistenti; occorre realizzarne di nuove per garantire a tutti l’accesso ai servizi fondamentali; è necessario lavorare intensamente all’ormai improrogabile transizione climatica e digitale.

Insomma, c’è da lavorare. E da investire. A livello globale, McKinsey mette in conto nelle sue stime un gap di spesa annuo di 3,7 trilioni di dollari nei prossimi 15 anni, mentre il Global Infrastructure Hub stima un gap globale di 15 trilioni di dollari fino al 20401. Ma c’è chi già si prepara a posizionarsi per intercettare le opportunità di questo salto in avanti.

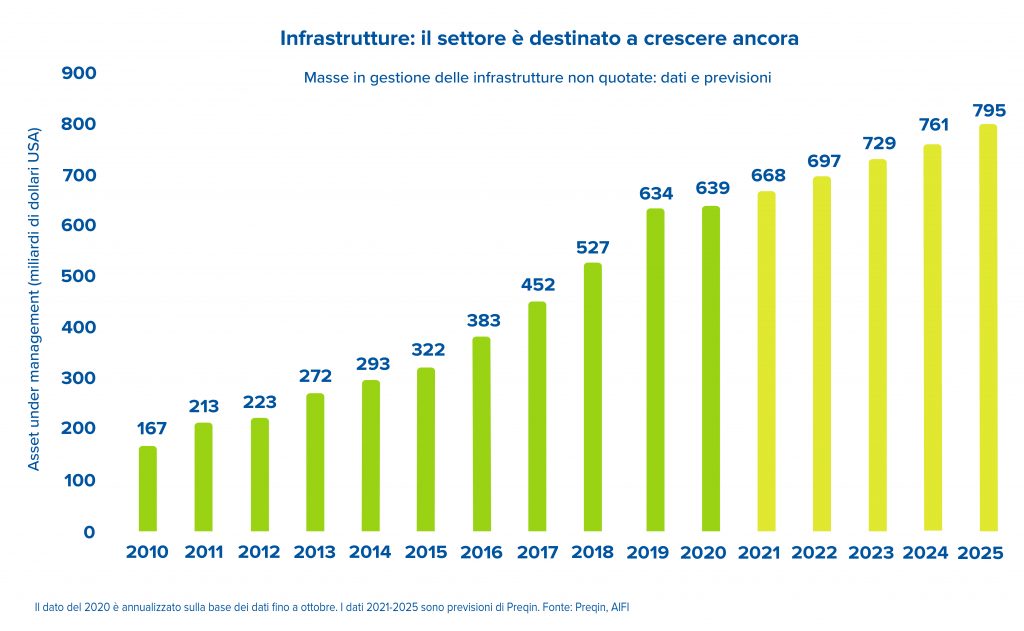

Come ci mostra il grafico in apertura, tratto dalla “Guida agli investimenti in infrastrutture” dell’AIFI, l’Associazione italiana del private equity, venture capital e private debt2, le masse in gestione dei fondi dedicati alle infrastrutture sono cresciute costantemente negli ultimi anni e aumenteranno a un tasso annuo di crescita composto (CAGR) del 4,5%, passando dai 639 miliardi di dollari USA del 2020 a ben 795 miliardi nel 2025. E questo già ci dà un’idea.

Adesso, però, una domanda ci sta tutta.

Di cosa parliamo quando parliamo di infrastrutture? Caratteristiche dell’asset class del momento

L’infrastruttura rientra nel più ampio perimetro dei cosiddetti “real asset”, gli asset reali, i quali includono real estate e materie prime. Presentano tre caratteristiche estremamente interessanti, specialmente in un periodo storico come quello che stiamo attraversando.

• Reagiscono positivamente ai rialzi dell’inflazione: questo può far gioco all’investitore, dal momento che averli in portafoglio lo aiuterebbe a mitigare gli effetti potenzialmente avversi di un’accelerazione dei prezzi.

• Hanno un non trascurabile potenziale di diversificazione, in virtù della correlazione generalmente bassa sia tra le varie categorie di asset reali sia rispetto ad azioni e obbligazioni.

• Presentano un rendimento potenziale interessante in tutti i cicli di mercato.

Vediamo queste tre caratteristiche nel dettaglio.

Un investimento in chiave antinflazione: qual è il segreto del successo?

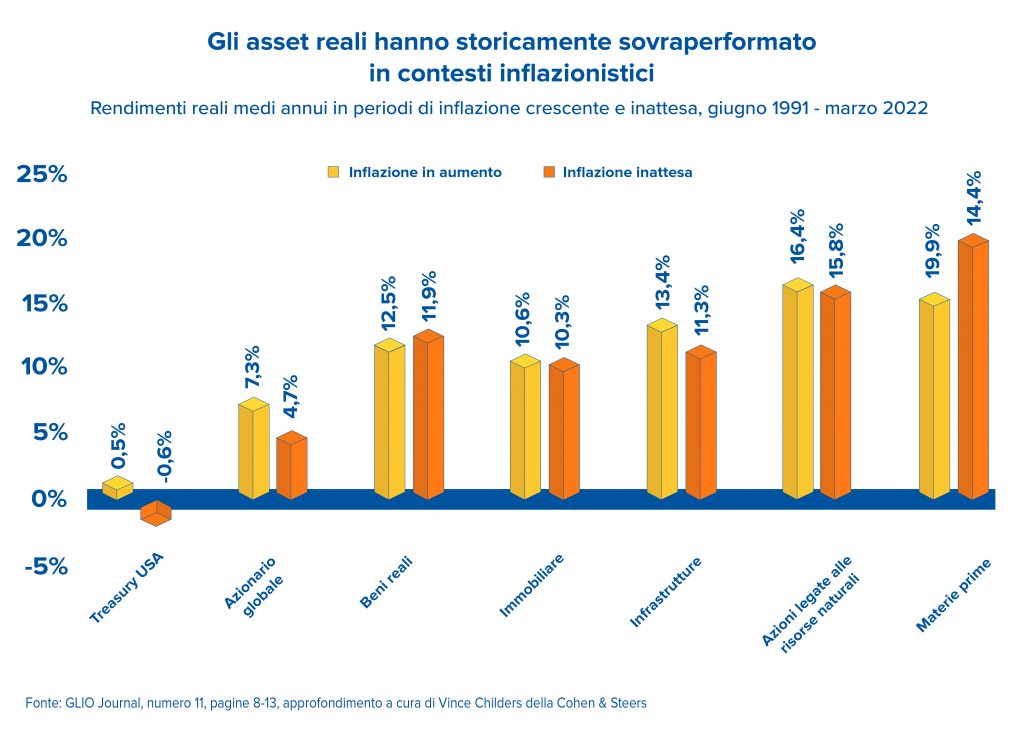

“I rendimenti degli asset reali hanno storicamente beneficiato delle sorprese dell’inflazione”, scrive Vince Childers della Cohen & Steers sul numero di luglio del GLIO Journal3. “Gli asset reali tendono a sovraperformare durante i periodi di inflazione crescente e inaspettata”, in contrasto con la sensibilità all’inflazione tendenzialmente negativa di azioni e obbligazioni.

D’altro canto, i driver economici degli asset reali sono spesso direttamente o indirettamente legati all’andamento dell’inflazione. Un legame, questo, che storicamente ha comportato rendimenti maggiori proprio quando l’inflazione supera le aspettative. “Un’allocazione negli asset reali può quindi contribuire a preservare il potere d’acquisto futuro, compensando potenzialmente la vulnerabilità all’inflazione inattesa, storicamente comune ai portafogli azionari e obbligazionari tradizionali”, sostiene Childers.

In questo senso, l’AIFI gli dà ragione. “I flussi di cassa generati dai progetti infrastrutturali, in particolar modo quelli regolamentati e contrattualizzati, sono generalmente legati all’andamento dell’inflazione”. Gli investimenti in infrastrutture, dunque, tendono ad avere rendimenti importanti, pari in media al 13,4% annualizzato, quando il tasso di inflazione è sopra la media, contro un rendimento del 5,8% quando il tasso di inflazione è sotto la media4.

A tutto ciò va aggiunto il fatto che lo sprint post-pandemico della domanda dei consumatori – uno dei motori dell’inflazione – ha finito col favorire proprio gli asset che più hanno faticato all’inizio della pandemia, come le materie prime, i titoli azionari legati alle risorse naturali, il settore immobiliare e le infrastrutture.

Non solo protezione dall’inflazione: il potere della diversificazione

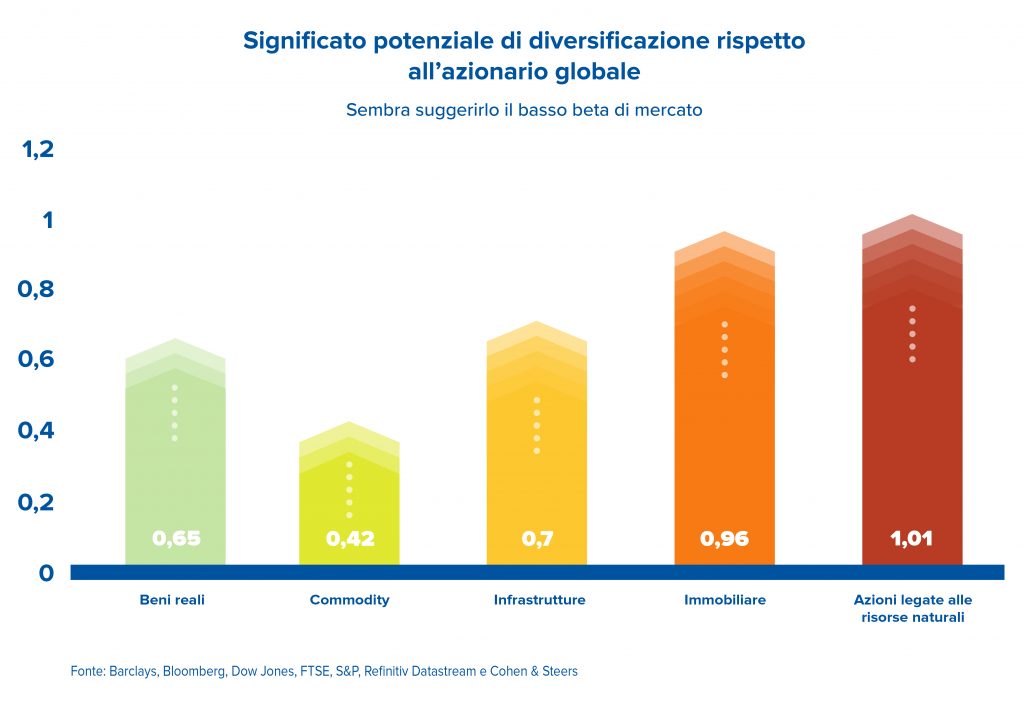

Diversificare vuol dire mettere in portafoglio asset che si compensano, registrando rendimenti superiori e inferiori alla media in contesti economici e di mercato diversi: quando uno va giù, l’altro va su. Ma davvero le performance degli asset reali possono compensare quelle dell’azionario e dell’obbligazionario? Lasciamocelo dire dal “beta”, vale a dire la sensibilità degli asset reali al mercato azionario globale.

Un beta superiore a 1 ci dice che nell’arco di tempo analizzato l’asset class presenta una volatilità maggiore rispetto al mercato azionario generale, mentre un beta inferiore a 1 ci segnala che l’asset class tende a comportarsi in modo diverso o a essere meno volatile del mercato. “Il basso beta di mercato degli asset reali”, scrive sempre Childers, “suggerisce un significativo potenziale di diversificazione, che può contribuire a ridurre la volatilità del portafoglio e, a nostro avviso, a migliorare i rendimenti corretti per il rischio”.

I rendimenti di questa asset class “sono caratterizzati da bassa correlazione con il ciclo economico, con le performance di Borsa e con i rendimenti di altre asset class, pertanto offrono un’ottima opportunità di diversificazione dei portafogli”, scrive AIFI nella sua guida5. “Inoltre, si constata una bassa correlazione tra i sotto-settori delle infrastrutture differenziati per ambito, che determina il potenziale per la diversificazione all’interno della stessa asset class”.

Rendimento potenziale interessante in tutti i cicli di mercato

Le infrastrutture sono anticicliche per definizione: forniscono servizi essenziali che, in quanto tali, possono contare su una domanda tendenzialmente costante, che non cambia a seconda del contesto economico. Anzi: come sottolinea AIFI, “proprio perché sono così essenziali, le infrastrutture tendono a muoversi in un ambiente di scarsa elasticità della domanda”, e per giunta in regime di monopolio o semimonopolio, con strutture di remunerazione che prevedono ricavi regolamentati o definiti nei contratti di concessione, o in mercati caratterizzati da alte barriere all’entrata.

Tutto ciò si traduce in flussi finanziari molto prevedibili: i flussi di cassa delle asset class infrastrutturali sono meno volatili rispetto a quelli dell’azionario e dell’immobiliare e non sono correlati a quelli dei titoli azionari. Il rischio maggiore cui possono andare incontro è una modifica normativa che possa cambiare da un giorno all’altro le regole del gioco. A ciò si può però far fronte con un’adeguata diversificazione, anche all’interno della stessa categoria.

Infrastrutture al servizio dei portafogli in chiave antinflazione

Allocare le risorse in un tot di asset reali, adeguatamente mixati in un fondo d’investimento, può aiutare a proteggere il potere d’acquisto. La capacità di questo tipo di asset di contrastare l’inflazione può far gioco oggi, con i prezzi che salgono, ma anche domani, nel caso in cui l’inflazione resti elevata a lungo. L’unica accortezza è la stessa di sempre: parlarne prima con il proprio consulente finanziario di fiducia.

1https://aspeniaonline.it/global-infrastructure-development-china-biden-and-the-new-pivot-of-21st-century-geopolitics/

2https://www.aifi.it/visualizzaallegatodocumenti.aspx?chiave=10u2aVcH9y649k68O86sfYX711nylO

3https://www.glio.org/media

4https://www.aifi.it/visualizzaallegatodocumenti.aspx?chiave=10u2aVcH9y649k68O86sfYX711nylO

5https://www.aifi.it/visualizzaallegatodocumenti.aspx?chiave=10u2aVcH9y649k68O86sfYX711nylO

COMUNICAZIONE DI MARKETING

I contenuti del presente articolo sono stati redatti da AdviseOnly.com e hanno scopo esclusivamente informativo. Pertanto in alcun modo devono essere intesi come consigli finanziari, economici, giuridici, fiscali o di altra natura e nessuna decisione d’investimento o qualsiasi altra decisione deve essere presa unicamente sulla base dei contenuti qui riportati. Allo stesso tempo in nessun modo costituiscono da parte di AdviseOnly.com un’offerta al pubblico d’acquisto o vendita di titoli e più in generale di strumenti finanziari e/o attività di sollecitazione all’investimento ai sensi del D.lgs. 24/02/1998, nr°58.

Allo stesso tempo, Fineco non si assume alcuna responsabilità in merito alla correttezza, completezza e veridicità delle informazioni fornite. Il presente messaggio non rappresenta in alcun modo una ricerca in materia di investimenti, un servizio di consulenza in materia di investimenti né attività di offerta al pubblico di strumenti finanziari.

Eventuali decisioni che ne conseguono sono da ritenersi assunte dal cliente in piena autonomia ed a proprio rischio.

Le informazioni contenute sono protette dai diritti di proprietà intellettuale e pertanto qualsiasi duplicazione, alterazione anche parziale o utilizzo non corretto dei contenuti in esse pubblicati e riprodotti è da intendersi vietata.