Gestione attiva o passiva? Strategie a confronto

IN BREVE

- Ogni prodotto sottintende una strategia di gestione, che può essere attiva o passiva. Quali sono le differenze?

- La gestione attiva presuppone un adattamento continuo agli scenari di mercato e un maggior controllo da parte del gestore. Ma neanche la gestione passiva è priva di caratteristiche interessanti

- La realtà è che i due stili sono complementari e possono tranquillamente coesistere in un portafoglio d’investimento

Strategie a confronto

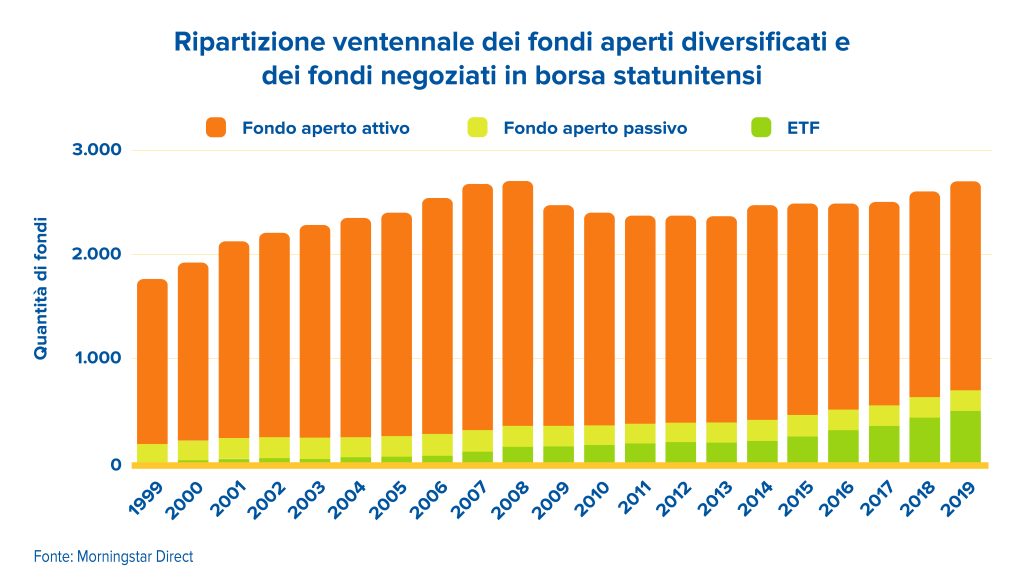

Non si può negare che negli ultimi anni la concorrenza tra i più noti esponenti del team “attivo”, i fondi comuni, e i più emblematici prodotti del secondo team “passivo”, gli ETF, è aumentata, con i secondi che hanno guadagnato più spazio sul mercato. Una prova ce la fornisce il mercato USA, come vediamo nel grafico Morningstar Direct in apertura1. Ma qual è la scelta migliore? E, a proposito: sei sicuro di conoscere la differenza fra queste due strategie di gestione? Facciamo un riepilogo molto rapido.

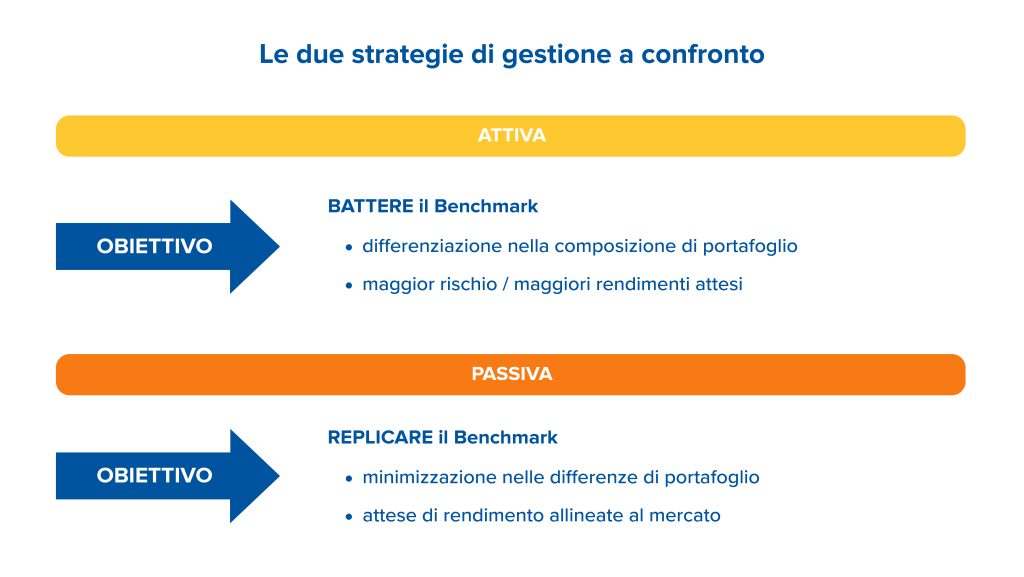

Nella maggioranza dei casi, i fondi – siano essi fondi comuni o Exchange Traded Fund – hanno tutti un benchmark, ossia un indice finanziario composto da un tot di titoli azionari od obbligazionari che viene assunto a loro mercato di riferimento. Mentre però gli strumenti passivi come gli ETF scelgono di limitarsi a replicarlo, gli strumenti attivi come i fondi comuni tentano di fare meglio, di “batterlo”, sul piano della performance. Un sorpasso più o meno accentuato, che gli addetti ai lavori chiamano “Alfa” della gestione.

Il gestore attivo ha essenzialmente due strumenti su cui far leva per battere l’indice di riferimento, aggiungere valore e creare Alfa: scegliere titoli differenti, con il cosiddetto “stock picking”, oppure lavorare sull’asset allocation, e quindi su una diversa e distintiva esposizione ad aree geopolitiche, settori e fattori di mercato (Value, Growth, Small Cap, eccetera).

Gestione attiva e passiva: ma chi fa meglio?

La risposta non è così semplice, poiché in realtà dipende da diversi fattori, non ultimo la volatilità di mercato. Se è più semplice ipotizzare che il mercato tenda a superare i fondi gestiti attivamente nel lungo/lunghissimo periodo, la situazione cambia quando i titoli sono volatili o in determinati settori o aree geografiche, che danno ai gestori attivi la possibilità di brillare. “I gestori attivi probabilmente danno il meglio di sé in periodi come questo, di dislocazione e stress del mercato”, ha dichiarato Scott Ford, presidente della gestione patrimoniale affluent della US Bank.

Ma andiamo a vedere cosa ci dicono i numeri riportati da Bloomberg ad agosto del 2022 sui fondi passivi e attivi.

• Negli ultimi dieci anni, l’83% dei fondi large-cap a gestione attiva ha sottoperformato l’indice S&P 500 e l’85% è rimasto indietro rispetto al benchmark nel 2021. Ciò è stato particolarmente vero durante il recente mercato rialzista, quando i titoli tecnologici megacap, come Apple, Microsoft, Amazon e Tesla, hanno giocato un ruolo di primo piano nei mercati azionari statunitensi, spingendoli a raggiungere record su record.

• Chi avesse acquistato un ETF che segue l’S&P 500 quando era al suo minimo, nel marzo del 2020, avrebbe più che raddoppiato il suo denaro all’inizio del 2022. Si tratta di un’asticella molto alta da battere per qualsiasi gestore attivo.

• Gli ETF passivi sono efficienti dal punto di vista fiscale. Poiché seguono gli indici, non acquistano e vendono frequentemente i singoli titoli e quindi non tendono ad accumulare ingenti guadagni in conto capitale, a meno che l’investitore non esca dalla propria posizione.

Tutto bello, ma c’è un risvolto non da sottovalutare. Essendo dei meri “replicatori” di indici, gli investimenti passivi non forniscono alcuna gestione del rischio: si possiedono le migliori e le peggiori società dell’indice che l’investimento segue e non si può cambiare. Lo abbiamo visto nel 2022: la sovraperformance dei fondi passivi è stata ribaltata nella prima metà dell’anno appena concluso, con il 58% dei fondi comuni a grande capitalizzazione che ha battuto i propri benchmark fino a metà maggio, secondo una ricerca di Strategas Securities. La ragione? I gestori attivi sono riusciti a sottopesare i titoli tecnologici megacap, che sono crollati quando gli investitori hanno iniziato a temere l’inflazione e una potenziale recessione.

Attivo o passivo: una distinzione ormai “fuori moda”?

I lettori più maturi probabilmente ricordano ancora quando esisteva una netta distinzione tra telefoni e computer. I telefoni erano dispositivi di mera utilità pratica, mentre i computer erano porte d’accesso a conoscenze e intrattenimenti illimitati. Oggi questa distinzione si è dissolta. Per molti consumatori, gli smartphone probabilmente ovviano alla necessità di un personal computer. Allo stesso modo, l’evoluzione della finanza ha cancellato la distinzione apparentemente netta tra investimenti attivi e passivi.

Attualmente, infatti, esistono strumenti sul mercato che presentano un mix di gestione passiva e attiva. Così, mentre alcuni approcci di investimento appaiono ancora attivi o passivi in tutto e per tutto, molti stili di investimento hanno un piede in entrambi i campi, portando gli ETF a figurare non solo nelle strategie d’investimento esclusivamente passive.

Le case di gestione e gli investitori si sono resi conto, infatti, che la struttura degli ETF è ideale anche per soluzioni di investimento a gestione attiva, l’unica in grado di mitigare in parte gli inconvenienti che possono verificarsi soprattutto in periodi di forte stress per i mercati.

L’importante però è affidarsi a consulenti professionisti che abbiano esperienza e che sappiano selezionare i migliori prodotti, che più si addicono al profilo di rischio e agli obiettivi dell’investitore.

1https://www.morningstar.com/views/blog/funds/active-vs-passive-investing

COMUNICAZIONE DI MARKETING

I contenuti del presente articolo sono stati redatti da AdviseOnly.com e hanno scopo esclusivamente informativo. Pertanto in alcun modo devono essere intesi come consigli finanziari, economici, giuridici, fiscali o di altra natura e nessuna decisione d’investimento o qualsiasi altra decisione deve essere presa unicamente sulla base dei contenuti qui riportati. Allo stesso tempo in nessun modo costituiscono da parte di AdviseOnly.com un’offerta al pubblico d’acquisto o vendita di titoli e più in generale di strumenti finanziari e/o attività di sollecitazione all’investimento ai sensi del D.lgs. 24/02/1998, nr°58.

Allo stesso tempo, Fineco non si assume alcuna responsabilità in merito alla correttezza, completezza e veridicità delle informazioni fornite. Il presente messaggio non rappresenta in alcun modo una ricerca in materia di investimenti, un servizio di consulenza in materia di investimenti né attività di offerta al pubblico di strumenti finanziari.

Eventuali decisioni che ne conseguono sono da ritenersi assunte dal cliente in piena autonomia ed a proprio rischio.

Le informazioni contenute sono protette dai diritti di proprietà intellettuale e pertanto qualsiasi duplicazione, alterazione anche parziale o utilizzo non corretto dei contenuti in esse pubblicati e riprodotti è da intendersi vietata.