Fase orso? Non è l’andamento del mercato a cambiare i tuoi obiettivi di vita

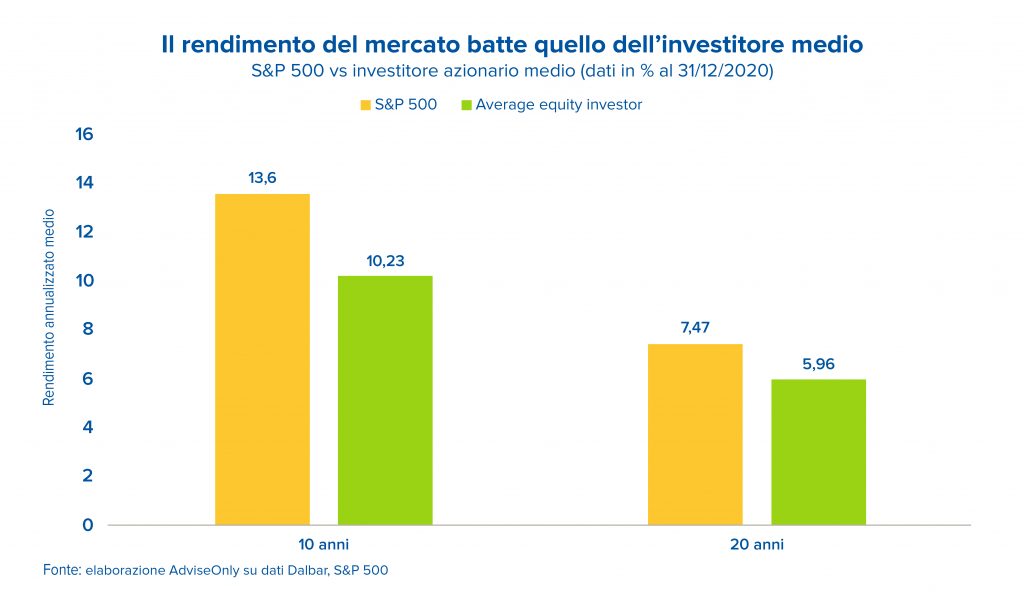

Nei periodi di alta volatilità è spesso l’emotività a farla da padrona: solo negli ultimi 10 anni, investire “di pancia” è costato infatti oltre il 3% all’investitore azionario medio. Questo perché, nei momenti di crisi, l’investitore tende a cedere al panico e a vendere tutto, perdendosi il rimbalzo successivo. Nel difficile contesto di questi mesi, il problema è più attuale che mai

Molti di noi, in questo momento, potrebbero sentirsi un po’ come navigatori sperduti in mare alla ricerca di un porto sicuro. Sì, perché siamo tutti alle prese con una confluenza di forze di mercato, come l’inflazione, l’aumento dei tassi di interesse e il conflitto tra Russia e Ucraina, che contribuisce a creare una fastidiosa situazione economico-finanziaria in un mondo ancora alle prese con gli effetti della pandemia.

E anche se nessuno è in grado di prevedere perfettamente cosa accadrà in futuro, il punto di partenza per ogni investitore dovrebbe essere quello di eliminare le emozioni dagli investimenti. La chiave, ovviamente, è evitare di prendere decisioni di investimento irrazionali.

Il principale nemico dei risparmi sono le emozioni

Nei 20 anni dal 2000 al 2020 il mercato azionario americano ha reso in media il 7,47% annuo, mentre l’investitore medio in fondi azionari statunitensi ha guadagnato soltanto il 5,96% all’anno1. E se accorciamo l’orizzonte temporale a dieci anni (sempre fino al 2020), il gap si allarga ulteriormente: 13,6% per l’S&P 500 contro il 10,2% dell’investitore medio. Le perdite? Sono state dettate dal panico…e non si parla di cifre irrisorie.

Proviamo a fare due calcoli. Se il nostro investitore azionario medio avesse investito 100mila dollari in una strategia “buy and hold”, quindi scevro da emotività, avrebbe potuto guadagnare (esattamente come ha fatto l’S&P 500) ben 25.515 dollari in più rispetto all’investitore reale, vittima dell’emotività, solo nel periodo 2016-2019.

Nell’ultimo anno le cose non sono migliorate: nel 2021 la differenza di rendimento tra il principale indice statunitense e l’investitore azionario medio americano si è allargata addirittura al 10%.

La performance migliora se si resiste alla tentazione di uscire dall’investimento

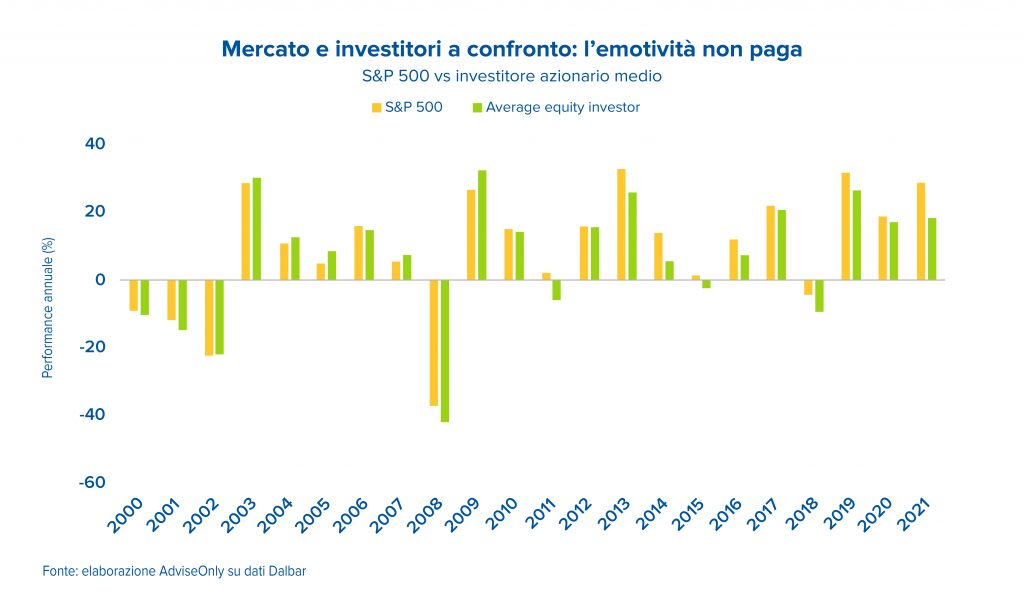

Come si può notare dal grafico, non tutti gli anni l’investitore medio fa peggio dell’S&P 500, anzi: capita naturalmente che riesca a guadagnare anche di più, grazie all’abilità del gestore che lo segue, per esempio. Ma nei periodi di crisi, purtroppo il panic selling tende a prevalere. Dal 1984 a oggi, rileva Dalbar, circa il 70% della sottoperformance registrata dall’investitore medio è avvenuta in corrispondenza di dieci periodi di crisi dei mercati, in cui gli investitori hanno preferito vendere i loro titoli.

In otto di queste dieci crisi, l’investitore medio avrebbe ottenuto una performance migliore un anno dopo se non avesse fatto nulla e si fosse limitato a mantenere il suo investimento.

Un esempio recente: gli investimenti durante la pandemia di Covid-19

Un esempio emblematico è rappresentato dall’esplosione dell’emergenza Covid: tra il 21 febbraio e il 20 marzo 2020, l’indice S&P 500 ha perso il 31,8% del suo valore, arrivando intorno ai 2.300 punti. Il 20 maggio 2022, oltre due anni dopo, malgrado lo scenario non privo di incognite, lo stesso indice era attorno ai 4.000 punti. Morale della favola: gli investitori che hanno agito “di pancia”, vendendo tutto nel bel mezzo delle turbolenze, hanno pagato un bel prezzo alla loro emotività. Mentre chi è riuscito a mantenere i nervi saldi e gli occhi fissi sui propri obiettivi di lungo termine, magari col supporto di una consulenza professionale, ha portato a casa un bel guadagno.

La soluzione, quindi, è rimanere immobili ad aspettare?

A volte sì, ma occhio a non rimanere “paralizzati”. Stiamo parlando di un altro bias cognitivo cui è importante prestare attenzione: mai sentito parlare di Analysis Paralysis? È più o meno quello che succede a un bambino quando, in un grande negozio di giocattoli, non riesce a scegliere quello che gli piace di più, perché si sente frastornato dalle troppe possibilità.

Ecco, nell’era del sovraccarico informativo capita la stessa cosa quando ci dobbiamo occupare dei nostri investimenti. In pratica, nel tentativo di essere razionali e metodici, cerchiamo di informarci il più possibile, ma finiamo per non sapere più che pesci pigliare dopo aver letto tutto e il contrario di tutto. E in questo i social media di certo non aiutano, sommergendoci di informazioni la cui fonte, tra l’altro, non è sempre delle più affidabili.

Quattro consigli per non farsi travolgere dall’emotività

La cosa migliore che puoi fare per proteggerti dalla (naturale) tendenza a fare scelte emotive è rivolgerti a un consulente finanziario professionale, in grado di fungere da intermediario tra te e la tua emotività. Oltre a questo, potresti mettere in atto qualche trucchetto.

• Aspettare. I tuoi obiettivi finanziari sono cambiati? Se il tuo portafoglio è costruito intorno a obiettivi di lungo termine – come dovrebbe essere – allora il rumore di breve periodo non dovrebbe distoglierti dal perseguirli.

• Pazientare. “I soldi sono come una saponetta”, diceva l’economista Gene Fama Jr. In pratica, più “tocchi” i tuoi risparmi nel tentativo di gestirli, più rischiano di scivolarti via, proprio come una saponetta.

• Non vendere quando il mercato va giù. Metteresti in vendita casa tua proprio quando il mercato immobiliare è in calo, con il rischio di doverla “svendere”? Ecco, bisognerebbe applicare lo stesso ragionamento all’investimento azionario.

• Essere disciplinati. Un approccio disciplinato all’investimento porta a rendimenti migliori. Può essere noioso, ma sul lungo termine funziona.

Ma, appunto, la raccomandazione principale resta la stessa di sempre: non lasciarsi prendere dal panico. Per riuscirci, l’aiuto di un consulente finanziario può rivelarsi davvero prezioso.

COMUNICAZIONE DI MARKETING

I contenuti del presente articolo sono stati redatti da AdviseOnly.com e hanno scopo esclusivamente informativo. Pertanto in alcun modo devono essere intesi come consigli finanziari, economici, giuridici, fiscali o di altra natura e nessuna decisione d’investimento o qualsiasi altra decisione deve essere presa unicamente sulla base dei contenuti qui riportati. Allo stesso tempo in nessun modo costituiscono da parte di AdviseOnly.com un’offerta al pubblico d’acquisto o vendita di titoli e più in generale di strumenti finanziari e/o attività di sollecitazione all’investimento ai sensi del D.lgs. 24/02/1998, nr°58.

Allo stesso tempo, Fineco non si assume alcuna responsabilità in merito alla correttezza, completezza e veridicità delle informazioni fornite. Il presente messaggio non rappresenta in alcun modo una ricerca in materia di investimenti, un servizio di consulenza in materia di investimenti né attività di offerta al pubblico di strumenti finanziari.

Eventuali decisioni che ne conseguono sono da ritenersi assunte dal cliente in piena autonomia ed a proprio rischio.

Le informazioni contenute sono protette dai diritti di proprietà intellettuale e pertanto qualsiasi duplicazione, alterazione anche parziale o utilizzo non corretto dei contenuti in esse pubblicati e riprodotti è da intendersi vietata.

1 Dalbar, 2021 QAIB Report, dati al 31 dicembre 2020